Guía Definitiva para los Brokers de Autocompensación

Aunque la parte visible del proceso de compra/venta de activos financieros es súper rápida, la parte que no se ve tiene una estructura compleja, que incluye diferentes operaciones complicadas realizadas antes y después de la ejecución de una orden. En particular, el proceso de liquidación para el registro oficial de la transacción y su reflejo documental en el libro de órdenes.

A día de hoy existe un tipo de corretaje que simplifica el sistema de procesamiento de órdenes y la ejecución independiente de todas las operaciones necesarias en las operaciones, incluidas las de compensación, lo que les da ciertas ventajas. Estas empresas de corretaje se denominan autocompensación.

Aspectos clave

- El broker de autocompensación (Clearing Broker Dealer) cuenta con su propio sistema de compensación de transacciones financieras, lo que elimina la necesidad de utilizar empresas de terceros.

- Los traders de autocompensación tienen grandes ventajas en la calidad del trabajo, ya que tienen un control total sobre el proceso de compensación y pueden operar en corto.

¿Qué es una Empresa de Compensación?

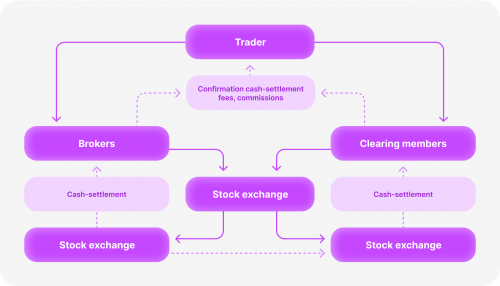

Para entender qué es una empresa de compensación, conozcamos primero su definición. Una compañía de compensación, también conocida como firma de compensación, es una institución financiera especial con la autoridad necesaria para llevar a cabo todas las liquidaciones de las transacciones comerciales. Esta institución revisa las transacciones y gestiona directamente el proceso de su regulación. En este caso, la empresa de compensación selecciona a los compradores y vendedores, asumiendo todos los riesgos legales y financieros en el marco de las transacciones.

El proceso de liquidación finaliza cuando se reciben los fondos en su totalidad. Este proceso dura varios días hábiles y se llama T+2 (la fecha en la que se cerró el trato + 2 días adicionales). Hay que señalar que los traders tienen una ventaja especial en el proceso de negociación gracias a las cuentas de margen, ya que permiten colocar más órdenes sin esperar a las liquidaciones reales porque los fondos se toman prestados y se devuelven después de que se cierra la operación. Sin embargo, en la mayoría de los casos, los brokers delegan esta función a una compañía de compensación que liquida las transacciones por una tarifa determinada, ya que dicho back-office es muy costoso y requiere mucho tiempo para muchos de ellos.

Hay que tener en cuenta el valor de las empresas de compensación, ya que su papel en el proceso de liquidación es increíblemente importante. También son importantes en el préstamo de instrumentos financieros para operaciones cortas. Como muestra la práctica, un privilegio excepcional de las empresas de compensación es la capacidad de mantener muchos activos comerciales para este estilo de trading. En este caso, muchos brokers suelen cooperar con varias compañías de compensación a la vez para encontrar activos financieros para sus clientes que puedan utilizarse para el trading en corto. A pesar del formato electrónico de llevar a cabo este procedimiento, puede requerir más esfuerzo y tiempo cuando se trata de activos comerciales difíciles de prestar. Entre otras cosas, las empresas de compensación son responsables de garantizar la financiación y la entrega de los activos financieros entre las contrapartes.

Dato importante

Aparte de los corretajes de compensación, otras categorías de broker-dealers no están permitidos para compensar operaciones.

¿Qué es un Agente de Broker de Autocompensación?

En el mercado existen brokers especiales que cuentan con los recursos necesarios para llevar a cabo el proceso de compensación. Este tipo de broker, entre otras cosas, lleva a cabo liquidaciones de manera activa en todas las transacciones y actúa como una cámara de compensación, lo que explica su nombre: autocompensación. Gracias a la presencia de sistemas especiales, realiza todas las transacciones sin la participación de terceros, lo que reduce significativamente los costos incurridos en el proceso de cooperación.

Por diseño, este tipo de broker pertenece a organizaciones financieras integradas verticalmente, que tienen toda la gama de software único en su arsenal para realizar funciones esenciales y ejecutar transacciones financieras dentro del back office. Las empresas de autocompensación controlan todo, desde el acceso al mercado y el lanzamiento del proceso de trading, hasta el proceso de liquidación y las operaciones de compensación, lo que contribuye significativamente a la finalización eficiente de las transacciones (operaciones). Como resultado, los brokers de autocompensación (Clearing Broker Dealers) tienen una ventaja innegable en términos de comodidad y rapidez: ofrecen a sus clientes una experiencia de trading excepcional al controlar y gestionar todos los procesos de forma independiente.

Los brokers de autocompensación (Clearing Broker Dealers) son legítimamente la base del mercado de valores, ya que su profesionalismo y amplio conocimiento ayudan a garantizar la eficiencia y el buen funcionamiento del sistema de compensación. Gracias a ellos, es posible no solo procesar órdenes de compra o venta de instrumentos de valores, sino también realizar operaciones en la gestión de carteras de inversión, incluido el almacenamiento de otros activos de los clientes (por ejemplo, la gestión del flujo de caja en la cuenta). Como son responsables de la custodia de los activos de los traders, los brokers de autocompensación (Clearing Broker Dealers) se esfuerzan por mantener un nivel más alto de requisitos de capital que los introducing brokers (IB) y son responsables de la asignación de los fondos de los inversores y los activos financieros a su disposición.

¿Cuáles son los Puntos Fuertes de un Broker Autocompensado?

Como mencionamos previamente, un broker con un sistema de autocompensación ejecuta todas las operaciones de trading dentro de sus recursos. Debido a esto, este tipo de broker tiene grandes ventajas en comparación con los brokers que no cuentan con este sistema. Veamos a continuación cuáles son las principales.

1. Efectividad

En los casos en que un broker utiliza sistemas externos de compensación de transacciones financieras, todas las operaciones en el marco de dicha cooperación pueden ir en contra de los intereses de la empresa de corretaje y de la compañía de compensación, lo que puede causar una baja eficiencia del trabajo del broker y la vulneración de sus ingresos por las transacciones de los traders. La disponibilidad de un sistema de procesamiento de compensación propio proporciona un control total sobre todos los procesos de compensación, lo que permite aumentar la eficiencia del proceso de trading, así como regular fácilmente varios parámetros, incluido el flujo de caja, los requisitos de margen y similares.

2. Control

Si la compensación de operaciones de extremo a extremo se gestiona dentro de la empresa, el broker tiene más control sobre el procedimiento de liquidación de las operaciones. Un modelo de negocio integrado verticalmente le da a la firma de corretaje autoridad total. Sin intermediarios, es posible identificar y abordar inmediatamente cualquier inconsistencia, sin que sea necesario consultar a un tercero. A pesar de que los errores en la liquidación de operaciones son poco comunes, es útil saber que cualquier problema puede resolverse de manera rápida y efectiva en un solo lugar. Con este concepto de sitio único, los clientes pueden evitar interactuar con múltiples capas de intermediarios para ser responsables de sus compras. Más operaciones equivalen a más compensación con un único punto de contacto para el cliente y el back-office, lo que aumenta el valor de los brokers especializados en grupos de clientes específicos, como los traders activos.

3. Función de venta en corto

El importante papel de las empresas de compensación en el mercado se debe a la disponibilidad de oportunidades de venta en corto. Cuando los traders e inversores utilizan fondos prestados (fondos de margen) para operar en corto, en realidad están pidiendo dinero prestado a una empresa de compensación. Este fenómeno se debe al hecho de que la cámara de compensación posee una cantidad increíblemente grande de certificados de acciones, lo que en consecuencia les permite realizar transacciones financieras de manera interna. Sin embargo, hay ciertos aspectos a tener en cuenta en este proceso. Por ejemplo, en los casos en que surgen dificultades para tomar prestados ciertos tipos de acciones, las cámaras de compensación que realizan préstamos de instrumentos financieros tienen que colaborar con varias instituciones financieras para poder tomar prestadas aún más acciones. Esta característica de las empresas de compensación es innegablemente beneficiosa porque permite a los traders que utilizan activamente un estilo de trading en corto tomar prestadas más acciones.

Conclusión

El papel de los agentes de broker de autocompensación (Clearing Broker Dealers) es realmente importante a la hora de negociar valores, teniendo en cuenta la compensación de calidad alta de las transacciones financieras. Al igual que el introducing broker dealer, el agente de autocompensación tiene un alto nivel de capital para proporcionar un alto nivel de servicio en el proceso de trading de activos financieros dentro de las organizaciones autorreguladoras.